Se você de certa forma trabalhava com turismo entre 2020 e 2021, meus pêsames, você provavelmente passou por muitos constrangimentos neste período!

Eu passei, admito!

Então antes que fique chateado comigo, estávamos do mesmo lado, talvez tenhamos chorado, perdido o sono ou até mesmo se embriagado nos mesmos dias, semanas, ou até meses, foram momentos muito tristes e difíceis, recordemos!

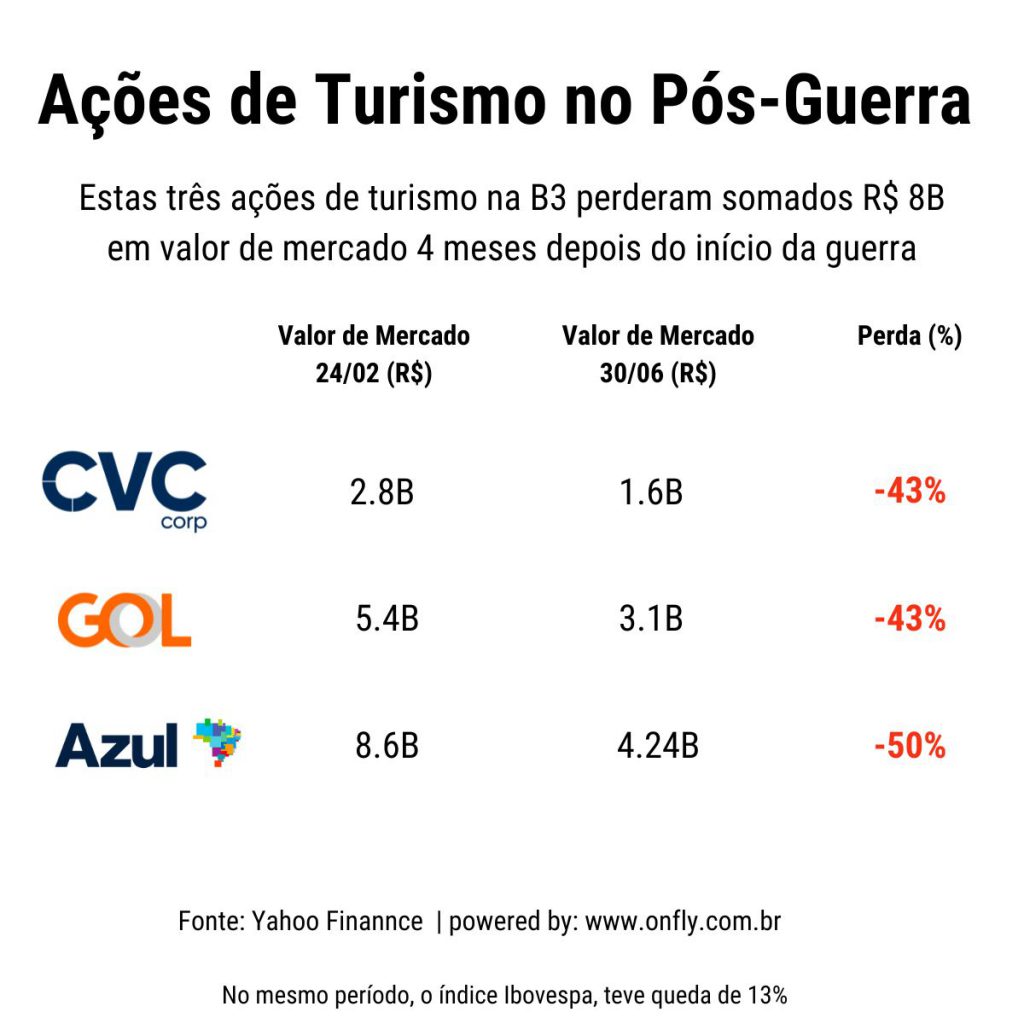

Não bastasse fronteiras fechadas, aviões no chão e hotéis trancados, a desconfiança da sociedade com a retomada do setor era enorme, de um dia para o outro, viagem se tornou algo obsoleto e careta e todas as fichas do futuro foram colocados no digital.

Os gurus de inovação, claro, ecoaram este discurso e cravaram que a loja física iria acabar e que as viagens como conhecíamos nunca voltaria a ser como antes.

Vejam só, para sinalizar aos investidores que o Facebook continuaria sendo uma companhia relevante, Mark Zuckeberg colocou o Metaverso no mainstream, fez o rebranding da organização para Meta, e começou a falar que tudo no final seria Metaverso.

Os “gurus”, sempre eles, compraram esta lorota e repetiram este discurso por meses, em apenas algumas semanas já existiam “especialista em metaverso”.

Muito a propósito, desde o “rebranding” de sua organização, há aproximadamente 12 meses atrás, as ações do Facebook… ops… Meta, já cairam 64%.

Talvez Metaverso não seja o futuro, tampouco o presente, e quem sabe já seja um passado!

Neste período, foram celebrados diversos casamentos e festas de aniversário a distância, através de videoconferências pelo Zoom.

Um completo porre, eu participei de dois aniversários neste formato e por mais que haja um esforço dos anfitriões em animar a festa, era chato, uma legião de pessoas à distância fingindo se divertir.

Marília Mendonça, que Deus o tenha em um bom lugar, fez a “live” mais vista do Youtube em maio de 2020, levou incríveis 3,3milhões de pessoas a assistir seu show online, eu não vi, mas semanas depois tive a oportunidade de ver a do Bruno e Marrone, foi legal, principalmente a parte onde o Bruno contou para milhões de pessoas que o Marrone era “monobola” e que ainda sim conseguiu ser pai!

Depois dizem que diversão e ciência não se misturam 😉

Vejam!

Mas note, eu ja fui em alguns shows do Bruno e Marrone presencial (neste quesito mineiros e goianos compartilham dos mesmos interesses) e é completamente diferente a experiência.

É como assistir jogo de futebol no estádio, versus assistir na TV, se o Cléber Machado tiver narrando com comentários do Casagrande então, a experiência fica pior ainda.

Mais uma vez, gurus cravaram que o futuro eram as lives e os eventos online, afinal, diziam eles, que lugar do mundo caberia 3,3milhões ao mesmo tempo?

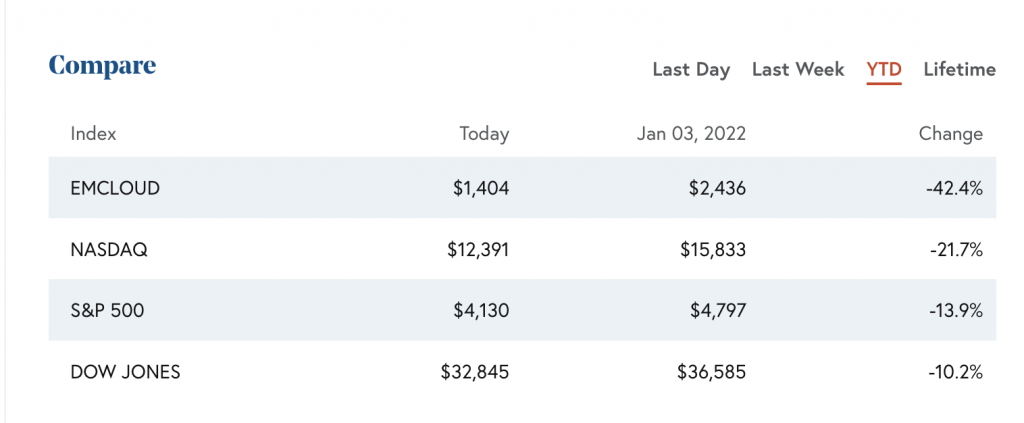

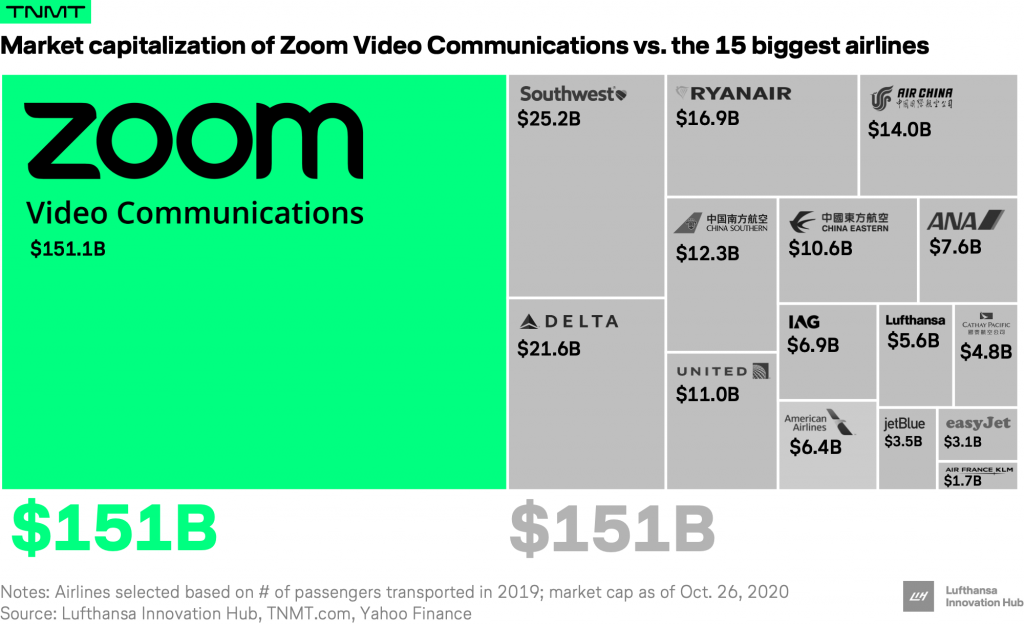

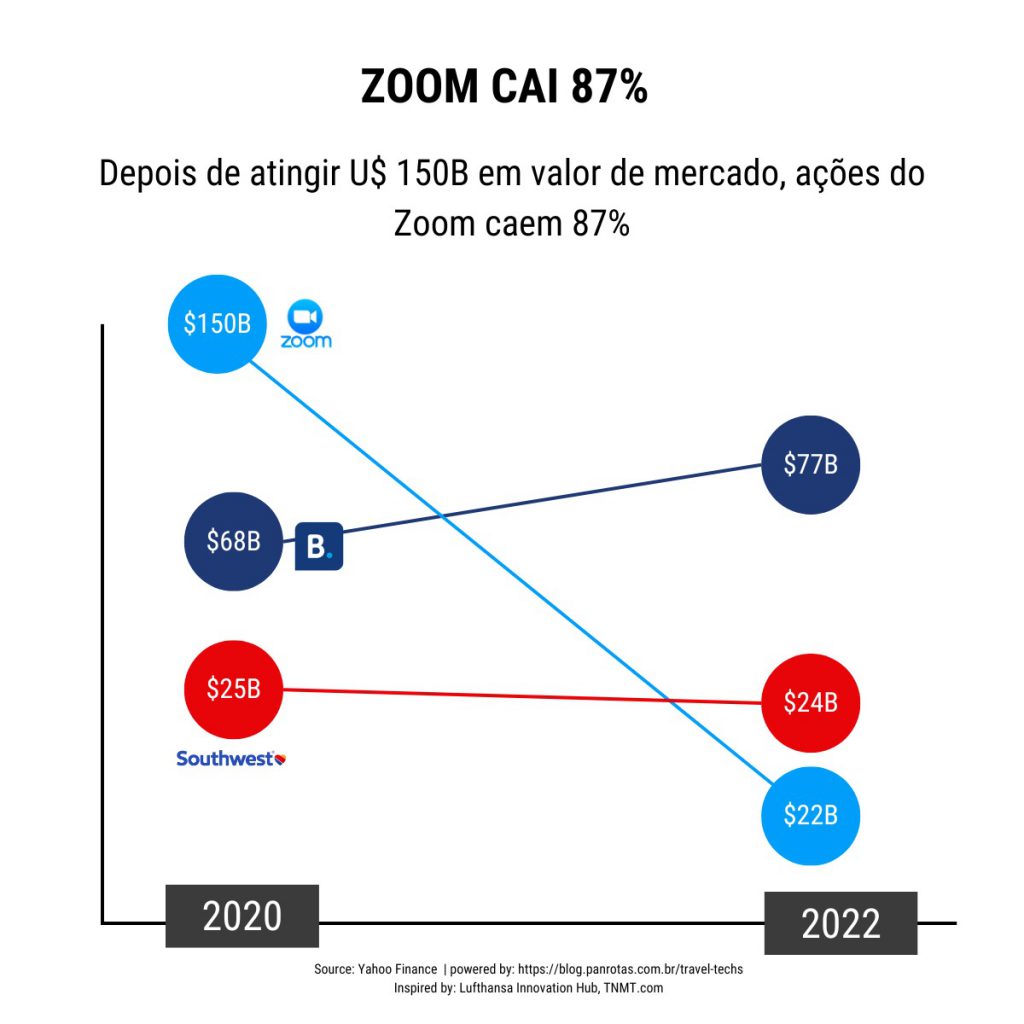

De um dia para o outro, o Zoom se tornou a nova panacéia, e uma das imagens que mais circularam nas redes sociais é uma que mostra que o Zoom valia o equivalente a 15 companhias aéreas juntas.

Corta para 2022, e hoje o Zoom vale menos que a Southweast 😉

Definitivamente, os gurus erraram em suas previsões!

Há… e os eventos?

Bons, eles voltaram, tivemos em São Paulo o Vtexday com mais de 12mil pessoas no São Paulo Expo, o Erpsummit com outras 5mil pessoas no Expo Center Norte e o Agiletrends com mais 3mil pessoas no Frei Caneca… todos no mesmo dia!

O E-commerce Brasil com 20 mil pessoas, o fórum panrotas e a feira da ABF, todos com recorde de público.

O Websummit em Lisboa contou com 71mil pessoas e famoso Rock In Rio contou com 700 mil pessoas na cidade maravilhosa!

Os eventos voltaram, e não me recordo de ver nenhum deles fazendo o streaming ao vivo.

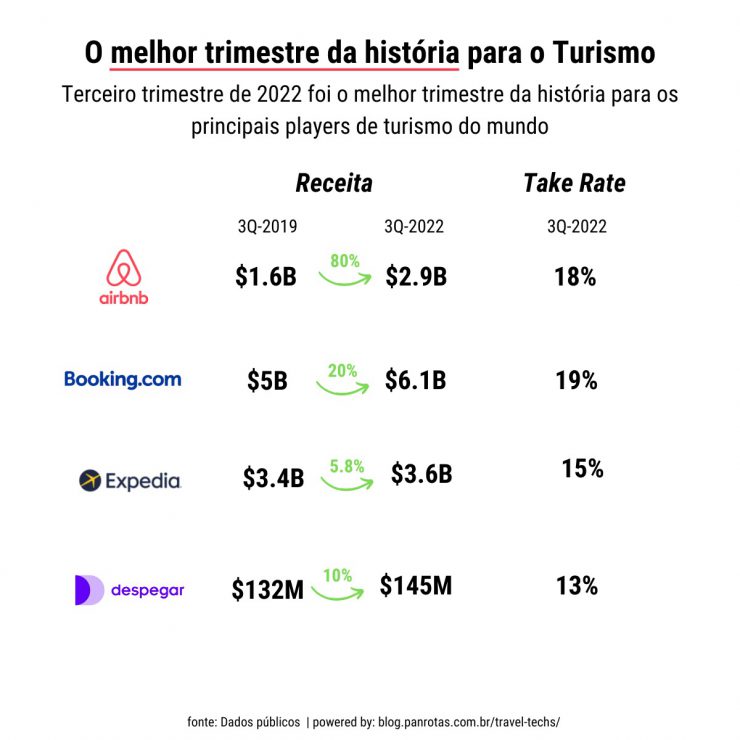

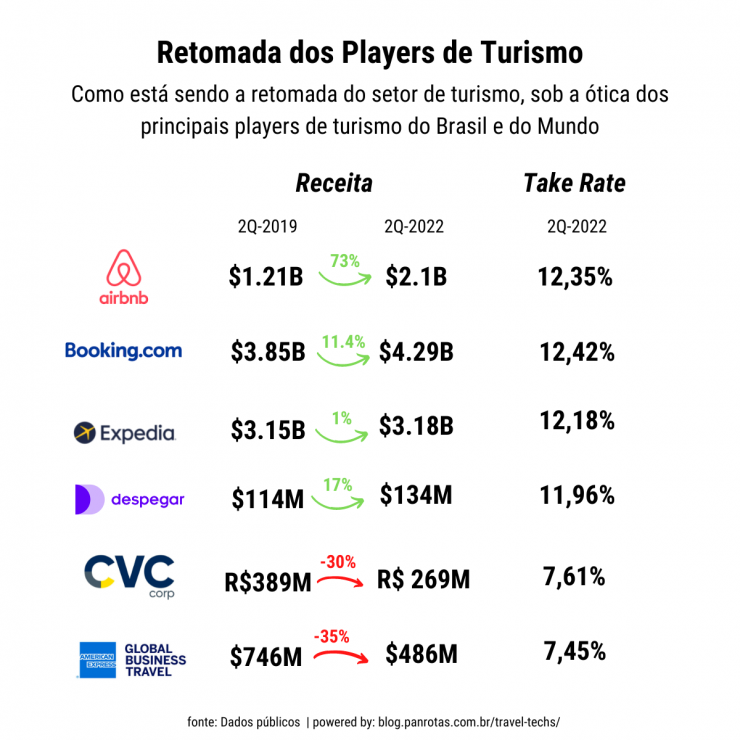

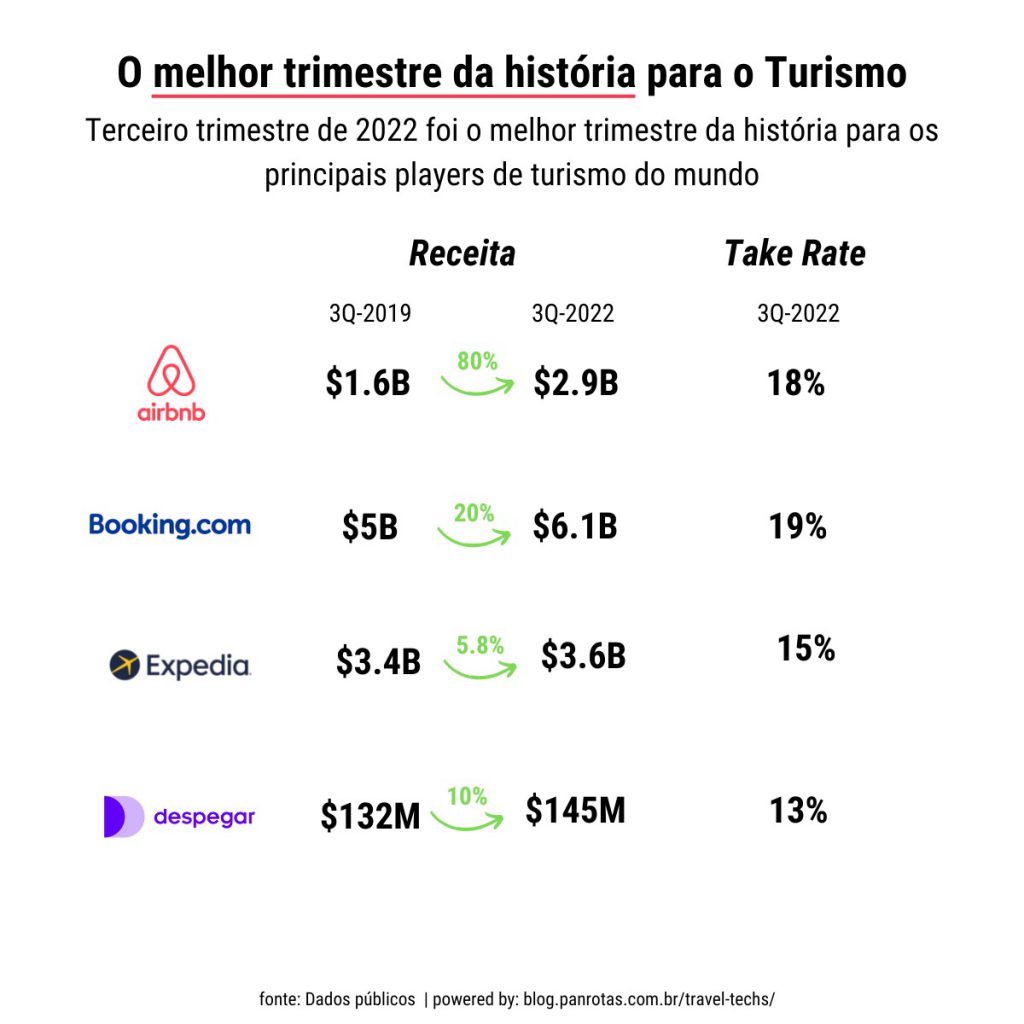

E ainda este ano, Expedia, Booking, Airbnb e Despegar, os principais players de turismo do mundo, tiveram o melhor trimestre da sua história, todos superaram o mesmo período pré-pandemia.

Um claro sinal que demonstra que as viagens voltaram.

Os eventos presenciais voltaram, as pessoas voltaram a viajar, a se encontrar e a fazer negócios pessoalmente!

E as lojas físicas não morreram, continuamos sendo seres sociais e precisamos de interação.

Se fizermos uma retrospectiva de 2022, vai ser o ano onde Deus humilhou os gurus de inovação, mostrou que todos eles estavam errados e os tornou mais humildes.

Precisamos reconhecer, prever o futuro está cada vez mais difícil.

E para 2023?

Não quero ser humilhado por Deus aqui, mas se me permite um conselho, 2023 é um ano da Esperança, precisamos acreditar e ter fé que as coisas vão melhorar!

Estamos há poucos dias de um novo ano, e é bem provável que só volte a escrever aqui no ano que vem, que você tenha um excelente final de ano, de muita luz, esperança e sobretudo fé!

Até 2023 💙